Suite au résultat favorable du 25 septembre 2022 lors de la votation populaire relative au projet «AVS 21», les taux de la taxe sur la valeur ajoutée (TVA) augmenteront à partir du 1er janvier 2024, ce afin de remédier au manque de financement du système de retraite.

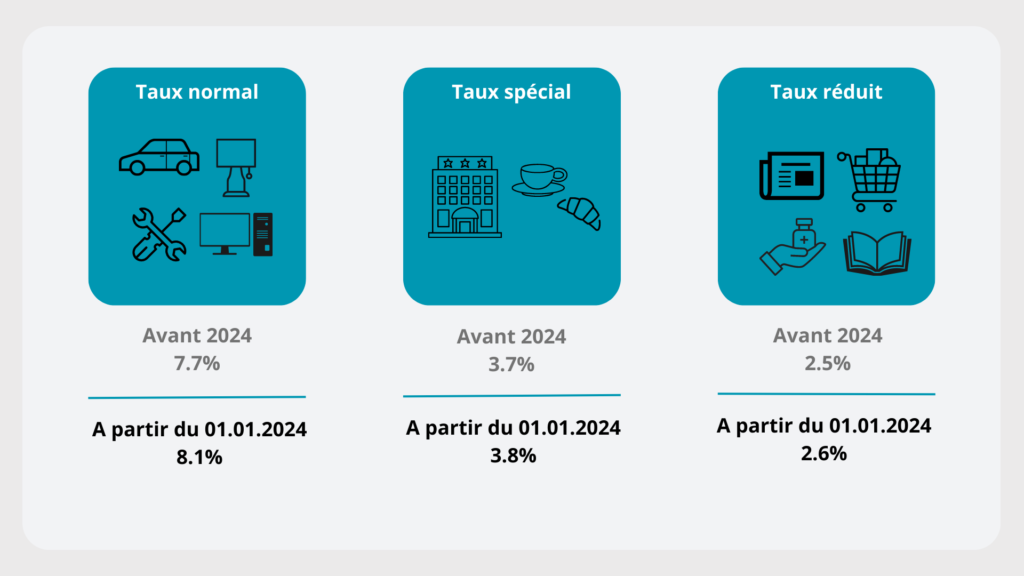

Les modifications des taux de TVA prévues sont les suivantes :

Modification des taux de TVA : attentions particulières

La création d’une dette fiscale de TVA se produit au moment de la facturation ou de l’encaissement, indépendamment du taux de TVA applicable. Cependant, ce qui est crucial pour déterminer le taux de TVA, c’est la date ou la période à laquelle la prestation de biens ou de services est effectuée et non la date de la facture ni celle de l’encaissement.

Le moment de la prestation revêt donc une importance majeure en cas d’augmentation de taux, car il définit si la prestation est soumise à l’ancien ou au nouveau taux de TVA.

En règle générale, les prestations fournies jusqu’au 31 décembre 2023 sont soumises aux anciens taux tandis que celles fournies dès le 1er janvier 2024 seront soumises aux nouveaux taux plus élevés.

Zoom sur les prestations périodiques fournies en partie après le relèvement des taux

Certains secteurs d’activité proposent des prestations s’étalant sur plusieurs périodes. C’est notamment le cas des contrats de maintenance et de service, des services de télécommunication, des abonnements à des journaux, de l’abonnement général ou demi-tarif, qui sont souvent facturés à l’avance pour une durée d’un an.

Exemple : un contrat est conclu le 1er juin 2023. La facture doit donc répartir la prestation sur 7 mois en 2023 et 5 mois en 2024, en soumettant chaque période au taux adéquat.

La même problématique se pose pour d’autres prestations couvrant plusieurs périodes qui ne sont pas annuelles, comme les locations (options) et les services de construction. Si la facture ne permet pas de déterminer clairement quelle prestation a été fournie à quel moment et quelle partie de la contre-prestation est soumise à quel taux, l’ensemble de la contre-prestation sera soumis au taux le plus élevé.

Déclaration des prestations soumises au nouveau taux :

L’Administration fédérale des contributions a expliqué cette pratique dans l’Info-TVA 19 « Augmentation des taux de TVA au 1er janvier 2024« , paru en février 2023.

Selon le texte, il sera possible de déclarer les prestations soumises aux nouveaux taux seulement à partir du décompte du troisième trimestre 2023. Si des prestations soumises aux nouveaux taux sont facturées avant cette période, elles doivent être déclarées provisoirement aux anciens taux et seront corrigées lors de la finalisation en 2023.

Les entreprises doivent, par ailleurs, accorder une attention particulière aux conséquences de la modification des taux de TVA au 1er janvier 2024. Elles doivent en effet adapter leurs logiciels de comptabilité ainsi que les prix de leurs produits et services.

D’un point de vue pratique, nous recommandons également de créer des nouveaux codes pour les nouveaux taux. En effet, il n’est pas exclu qu’en 2024, des corrections/notes de crédit soient nécessaires. Dès lors, les anciens codes/taux doivent rester disponibles pour mener à bien ces éventuelles corrections.

N’hésitez pas à contacter notre équipe comptable menée par Corinne Dumonthay pour toute question relative à cette modification des taux de TVA.

Vous pouvez également nous contacter au +41 58 307 00 00 ou via notre formulaire de contact.

|

|

| Corinne Dumonthay Associée Expert-comptable diplômée Directrice de la Comptabilité |

Le présent article est uniquement fourni à titre informatif, à sa date de publication sans tenir compte des faits et circonstances propres à une personne ou à une transaction particulière. Il ne saurait créer une relation contractuelle entre le Groupe Bonnefous & Cie SA et les personnes consultant cet article. Il ne constitue en aucun cas un avis juridique sur lequel les personnes visitant celui-ci pourraient se fonder pour décider d’agir ou non dans un cas particulier.